Получить микрозайм в Узбекситане на самом деле не так сложно. Микрозаймы стали популярным финансовым инструментом в Узбекистане благодаря своей доступности, скорости оформления и удобству получения. По данным Центрального банка РУ, за 2021 год объем выданных микрозаймов в стране вырос на 32% и достиг 12,7 трлн сумов. Средняя сумма микрозайма составляет около 3-5 млн сумов, а срок — от 30 дней до 1 года.

Залог при получении микрозайма нужен для снижения рисков кредитора и обеспечения возврата средств. Это позволяет микрофинансовым организациям (МФО) предлагать более выгодные условия: сниженные процентные ставки (в среднем на 10-15% годовых ниже, чем по беззалоговым займам) и увеличенные суммы (до 50-100 млн сумов).

Преимущества займов под залог

- Более низкие процентные ставки (от 40% до 55% годовых вместо 60-100% по беззалоговым займам)

- Возможность получить большую сумму (до 1-2 миллиардов сумов)

- Увеличенный срок погашения (до 3-5 лет)

- Менее строгие требования к кредитной истории заемщика

Недостатки займов под залог

- Риск потери залогового имущества при невозврате займа

- Необходимость оценки и страхования залога (дополнительные расходы 1-2% от стоимости залога)

- Более длительный процесс оформления (1-2 дня вместо нескольких часов для беззалоговых займов)

Чтобы получить микрозайм в Узбекистане какие виды залога подойдут?

Ликвидное имущество

Автомобиль

Автомобиль является одним из наиболее распространенных видов залога при получении микрозайма в Узбекистане. Основные требования к автомобилю:

- Год выпуска: не старше 15 лет (зависит от конкретной МФО)

- Состояние: хорошее техническое состояние, без серьезных повреждений

- Наличие страховки по ОСГО ВТС (ОСАГО)

Особенности оформления залога на авто:

- Необходима оценка независимым экспертом (стоимость около 200 000 — 300 000 сум)

- Регистрация договора залога у нотариуса (по состоянию на 2024 год госпошлина 600 000 — 900 000 сум)

- Автомобиль остается у владельца, но с ограничением на продажу

Сумма займа обычно составляет 60-80% от оценочной стоимости автомобиля.

Недвижимость

Чтобы получить микрозайм в Узбекистане в качестве залога под займ может выступать следующая недвижимость:

- Квартира

- Частный дом

- Земельный участок (в некоторых МФО)

- Коммерческая недвижимость

Основные требования к недвижимости:

- Расположение в городе или пригороде

- Наличие всех коммуникаций

- Отсутствие обременений и арестов

- Хорошее состояние (для жилой недвижимости)

Сумма займа обычно составляет до 50-60% от рыночной стоимости недвижимости. Оформление залога требует регистрации у нотариуса.

Ювелирные изделия

Оценка ювелирных изделий производится по следующим параметрам:

- Проба золота (обычно принимается 585 и выше)

- Вес изделия

- Наличие драгоценных камней

Требования к ювелирным изделиям:

- Наличие пробы

- Отсутствие серьезных повреждений

- Вес не менее 5 грамм (зависит от МФО)

Риски залога ювелирных изделий включают возможность подмены или повреждения украшений при хранении в МФО. Сумма займа обычно составляет 50-60% от оценочной стоимости изделий.

Ценные бумаги

В качестве залога могут приниматься следующие ценные бумаги:

- Государственные облигации Узбекистана

- Акции крупных узбекских компаний, торгуемые на бирже

- Депозитные сертификаты надежных банков

Сумма займа обычно составляет 50-70% от рыночной стоимости ценных бумаг.

Гарантии и поручительства

Поручительство физического лица

Основные требования к поручителю:

- Возраст от 21 до 65 лет

- Постоянный доход, подтвержденный официально

- Хорошая кредитная история

- Отсутствие текущих кредитных обязательств

Ответственность поручителя по займу:

- Поручитель несет солидарную ответственность с заемщиком

- В случае невыплаты займа, долг может быть взыскан с поручителя

- Ответственность поручителя сохраняется до полного погашения займа

Гарантийное письмо юридического лица

Требования к юридическому лицу, предоставляющему гарантию:

| Критерий |

Требование |

| Срок деятельности |

Не менее 2 лет |

| Финансовое состояние |

Устойчивое, подтвержденное финансовой отчетностью |

| Выручка |

Не менее 1 млрд сум в год |

| Кредитная история |

Положительная |

| Судебные разбирательства |

Отсутствие крупных исков |

| Налоговая задолженность |

Отсутствие |

Гарантийное письмо должно быть подписано руководителем компании и заверено нотариально. Сумма гарантии обычно не должна превышать 10-15% от годовой выручки компании.

Как выбрать подходящий вид залога?

Оценка финансовых возможностей при получении займа в Узбекистане

Прежде чем выбирать вид залога, необходимо тщательно оценить свои финансовые возможности:

- Проанализируйте свой ежемесячный доход. В среднем, ежемесячный платеж по микрозайму не должен превышать 30-40% от вашего дохода. Например, если ваш доход составляет 3 000 000 сумов, то платеж не должен быть более 900 000 — 1 200 000 сумов.

- Оцените свои регулярные расходы и обязательства. Убедитесь, что после выплаты микрозайма у вас останется достаточно средств на жизнь.

- Рассмотрите свои активы. Если у вас есть ценное имущество, которое вы готовы предоставить в залог, это может помочь получить более выгодные условия по микрозайму.

- Учтите возможные риски. Например, если вы планируете использовать в качестве залога автомобиль, убедитесь, что сможете обойтись без него в случае неблагоприятного развития событий.

Изучение условий микрофинансовой организации

Тщательно изучите условия перед тем как получить микрозайм в Узбекистане в МФО:

- Сравните процентные ставки. В Узбекистане они могут варьироваться от 30% до 100% годовых в зависимости от типа залога и условий займа.

- Обратите внимание на сроки предоставления займа. Обычно они составляют от 6 до 24 месяцев, но некоторые МФО могут предлагать и более длительные периоды.

- Изучите требования к залогу. Например, если вы планируете использовать автомобиль в качестве залога, уточните, какого возраста и состояния он должен быть. Многие МФО принимают в залог автомобили не старше 10-15 лет.

- Уточните, какую сумму вы можете получить под конкретный вид залога. Как правило, МФО предоставляют займ в размере 50-70% от оценочной стоимости залога.

- Ознакомьтесь с условиями оценки залогового имущества. Некоторые МФО проводят оценку самостоятельно, другие могут потребовать независимую оценку.

- Уточните условия хранения залога. Например, при залоге автомобиля некоторые МФО могут разрешить продолжать им пользоваться, в то время как другие потребуют передачи на хранение.

Риски и нюансы, о которых важно знать, чтобы получить микрозайм в Узбекистане

Что будет, если не вернуть микрозайм?

Невозврат микрозайма в Узбекистане может привести к серьезным последствиям:

- Потеря залогового имущества. МФО имеет право реализовать залог для погашения долга.

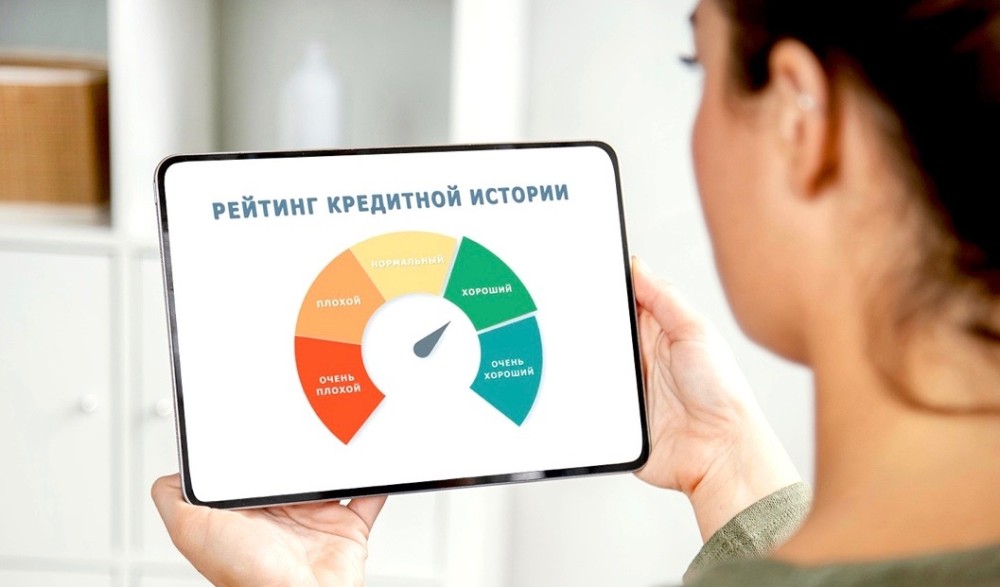

- Негативная кредитная история. Информация о просрочке передается в кредитное бюро, что затруднит получение займов в будущем.

- Судебные разбирательства. МФО может подать иск в суд для принудительного взыскания долга.

- Дополнительные расходы. Помимо основного долга, придется оплатить штрафы, пени и судебные издержки.

Штрафы и пени

В Узбекистане штрафы и пени за просрочку микрозайма регулируются законодательством и условиями договора:

| Тип санкции |

Максимальный размер |

Период начисления |

| Штраф |

До 50% от суммы просроченного платежа |

Единоразово при возникновении просрочки |

| Пеня |

До 0.1% от суммы просроченного платежа в день |

За каждый день просрочки |

| Общая сумма штрафов и пеней |

Не более 50% от суммы займа |

За весь период действия договора |

Важно отметить, что конкретные размеры штрафов и пеней могут варьироваться в зависимости от МФО и условий договора.

Важность внимательного изучения договора при оформлении займа в Узбекистане

Тщательное изучение договора микрозайма критически важно для защиты своих интересов:

- Процентная ставка: убедитесь, что она соответствует заявленной. В Узбекистане ставка по микрозаймам составляет 30-100% годовых.

- Срок займа: проверьте, соответствует ли он вашим возможностям погашения.

- График платежей: изучите, как часто и какими суммами нужно вносить платежи (узнайте как продлить срок погашения микрозайма).

- Условия досрочного погашения.

- Штрафные санкции: уточните размеры штрафов и пеней за просрочку.

- Условия реализации залога: как и когда МФО может обратить взыскание на залог.

Обратите особое внимание на «мелкий шрифт» в договоре. Там могут содержаться важные условия, например:

| Условие |

Возможные нюансы |

| Страхование залога |

МФО может требовать страхования залогового имущества за счет заемщика |

| Изменение процентной ставки |

Возможность одностороннего изменения ставки МФО при определенных условиях |

| Дополнительные комиссии |

Скрытые комиссии за обслуживание счета или SMS-информирование |

| Условия продления займа |

Возможные ограничения или дополнительные платежи при продлении срока займа |

Помните, что внимательное изучение договора и понимание всех его пунктов поможет вам избежать неприятных сюрпризов и финансовых проблем в будущем. Если какие-то пункты договора вам непонятны, не стесняйтесь задавать вопросы сотрудникам Zaimer.uz.