Содержание

В последние годы рынок микрокредитования в Узбекистане активно развивается. Все больше граждан обращаются за быстрыми займами небольших сумм. Микрозаймы — это краткосрочные кредиты на небольшие суммы, которые выдаются быстро и с минимальным пакетом документов. Они подходят тем, кому срочно нужна небольшая сумма денег на короткий срок.

Однако при оформлении микрозайма важно внимательно изучить все условия, особенно процентные ставки по микрозаймам. Они могут существенно различаться у разных кредиторов. Грамотное сравнение процентных ставок по микрозаймам и других условий поможет выбрать наиболее выгодное предложение и избежать чрезмерной переплаты.

В этой статье мы рассмотрим ключевые аспекты, на которые стоит обратить внимание при выборе микрозайма, чтобы принять взвешенное финансовое решение.

Процентные ставки по микрозаймам в Узбекистане

В 2023 году средний размер процентных ставок по микрозаймам в Узбекистане составлял около 1-2% в день или 30-60% в месяц. На начало 2024 года ситуация существенно не изменилась, однако наблюдается тенденция к небольшому снижению ставок из-за растущей конкуренции на рынке микрофинансирования.

Размер процентной ставки зависит от нескольких ключевых факторов:

Сумма и срок займа

Как правило, чем больше сумма и длиннее срок займа, тем ниже дневная процентная ставка. Например, по беззалоговым займам ставки у МФО следующие:

| Сумма займа (сум) | Срок (мес) | Дневная ставка (%) | Годовая ставка (%) |

|---|---|---|---|

| 500,000 — 5,000,000 | до 1 мес | 0,25 — 0,3 | 80 — 100 |

| 1,000,000 — 10,000,000 | 3 — 6 | 0,2 — 0,25 | 65 — 80 |

| 5,000,000 — 25,000,000 | 6 — 12 | 0.15 — 0.20 | 50 -65 |

Кредитная история заемщика

Заемщики с положительной кредитной историей могут рассчитывать на более выгодные процентные ставки по микрозаймам. Например, некоторые МФО предлагают снижение ставки для клиентов, успешно погасивших предыдущий займ. А другие могут иметь программу лояльности, где после 2-3 погашенных займов клиент получает повышенный статус и ставку ниже базовой.

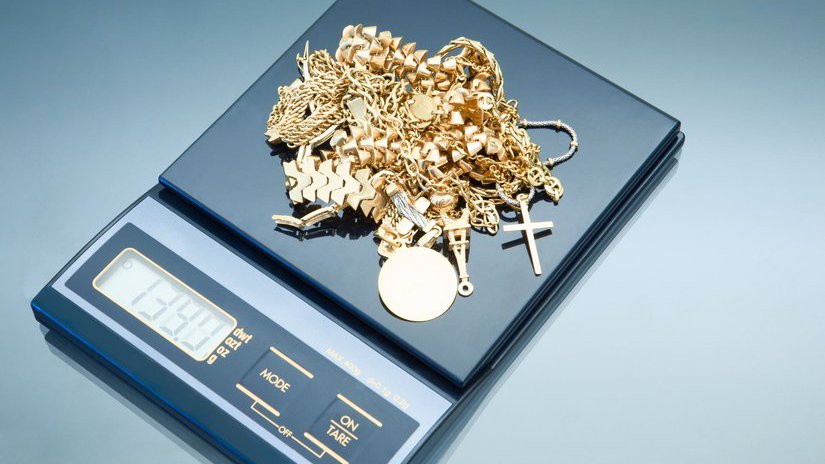

Вид обеспечения по микрозайму

Наличие залога или поручителя может значительно снизить процентные ставки по микрозаймам. Например:

| Тип займа | Дневная ставка (%) | Годовая ставка (%) |

|---|---|---|

| Без обеспечения | 0,25 — 0,30 | 80 — 100 |

| С поручителем | 0,20 — 0,25 | 60 — 70 |

| Под залог имущества или авто | 0.15 — 0,20 | 45 — 65 |

Специальные предложения и акции от МФО

Многие микрофинансовые организации проводят акции для привлечения новых клиентов. Например, могут предлагать первый займ под 0% в день для новых клиентов на сумму до 1,000,000 сум на срок до 30 дней.

Важно отметить, что несмотря на кажущуюся привлекательность низких дневных ставок, в годовом выражении проценты по микрозаймам могут достигать до 100% годовых, хотя при этом фактическая переплата по микрозайму будет не такой огромной, — около 50-60%.

На что обратить внимание при выборе микрокредита

При выборе микрозайма важно учитывать не только процентную ставку, но и ряд других факторов:

- Полная стоимость займа (ПСК)

- Дополнительные комиссии и платежи

- Условия досрочного погашения

- Репутация и надежность МФО

- Удобство получения и погашения займа

Полная стоимость займа (ПСК)

ПСК — это ключевой показатель, отражающий реальную стоимость займа с учетом всех платежей. Он выражается в процентах годовых и позволяет сравнивать предложения разных МФО.

Для самостоятельного расчета ПСК можно использовать формулу:

ПСК = (Сумма всех платежей по займу — Сумма займа) / (Сумма займа * Срок займа в годах) * 100%

Например, если вы берете займ на 10,000,000 сум на 1 год под 100% годовых, то общая сумма всех платежей по кредиту за 1 год составит 16,000,000 сум и следовательно:

ПСК = (16,000,000 — 10,000,000) / (10,000,000 (365/365)) 100% = 60%

Дополнительные комиссии и платежи

- Комиссия за выдачу займа: в Узбекистане существует запрет на взимание комиссии за выдачу микрозайма, но МФО могут брать дополнительные платежи в виде страховки, обычно это 1-4% от суммы.

- Штрафы и пени за просрочку: Обычно 0.1-0,5% от суммы просроченной задолженности за каждый день просрочки.

Условия досрочного погашения

МФО в Узбекистане не взимают штрафы за досрочное погашение, однако важно уточнить процедуру:

- Уведомить МФО о намерении досрочного погашения (обычно за 1-3 дня).

- Получить точный расчет суммы для погашения на конкретную дату.

- Произвести оплату в указанный срок.

Репутация и надежность МФО

Для проверки лицензии МФО можно обратиться к реестру Центрального банка Узбекистана (www.cbu.uz). Лицензированные МФО имеют номер лицензии вида «00123».

Отзывы клиентов можно найти на специализированных форумах и в социальных сетях. Обратите внимание на отзывы о качестве обслуживания и решении спорных ситуаций.

Удобство получения и погашения займа

Способы получения денег:

- На банковскую карту (мгновенно)

- Наличными в офисе МФО

Варианты оплаты:

- Через мобильное приложение Flex Soft

- Банковским переводом

- Через терминалы Pay Net

- Наличными в офисе МФО

Советы заемщикам

При рассмотрении возможности взять микрозайм, важно следовать нескольким ключевым рекомендациям:

- Оцените свою финансовую возможность погасить заём вовремя

- Внимательно изучайте договор перед подписанием

- Не берите несколько займов одновременно, чтобы не попасть в долговую яму

- Обращайтесь в МФО только в случае крайней необходимости

Оценка финансовых возможностей

Перед тем как взять микрозайм, тщательно проанализируйте свой бюджет. Убедитесь, что вы сможете вовремя погасить заем, не ухудшая свое финансовое положение. Рассчитайте свой коэффициент долговой нагрузки который не должен превышать 50% от вашего ежемесячного дохода.

Изучение договора

Внимательно прочитайте все пункты договора займа. Обратите особое внимание на следующие аспекты:

- Процентные ставки по микрозаймам

- Полная стоимость кредита

- Штрафы за просрочку

Не стесняйтесь задавать вопросы сотрудникам МФО, если что-то непонятно.

Избегайте множественных займов

Взятие нескольких микрозаймов одновременно может привести к «долговой спирали». Это ситуация, когда вы берете новые займы для погашения старых, что приводит к постоянно растущей задолженности. Если вам не хватает средств на погашение текущего займа, обратитесь в МФО для обсуждения возможности реструктуризации долга.

Если вы все же решили взять микрозайм, выберите надежную МФО с лицензией Центрального банка Узбекистана и хорошей репутацией на рынке.