Содержание

Введение: сущность и востребованность экспресс-микрозаймов

Экспресс-микрозаймы представляют собой специализированные финансовые продукты, созданные для мгновенного получения ограниченных денежных сумм на краткосрочный период. Эти услуги характеризуются минимальными требованиями к заёмщикам и исключительной оперативностью обработки запросов.

В Узбекистане популярность таких займов растёт экспоненциально — рынок демонстрирует устойчивый рост на 15-20% ежегодно. Более 67% взрослого населения хотя бы раз пользовались услугами микрофинансовых организаций. Ключевой фактор такой востребованности — возможность получения денежных средств в течение 5-15 минут без сложных бюрократических процедур.

Национальная ассоциация микрофинансовых организаций отмечает, что 84% заёмщиков выбирают экспресс-микрозаймы для решения срочных финансовых проблем, в то время как только 16% используют их для плановых покупок. Средняя сумма займа составляет 8-12 миллионов сумов, что соответствует 650-1000 долларам США по текущему курсу.

🚀 Детальный обзор предложений партнёров на рынке Узбекистана

PULMAKON МКО

Максимальная сумма: 100 000 000 сумов

Срок кредитования: 3-18 месяцев

Процентная ставка: от 25% годовых

Особенности: Специализация на самозанятых заёмщиках, упрощённая верификация доходов, программа лояльности для постоянных клиентов

BIZNES FINANS МКО

Максимальная сумма: 200 000 000 сумов

Срок кредитования: 6-24 месяца

Процентная ставка: от 25% годовых

Лицензия: №46 от 12.03.2022

Особенности: Крупнейшие суммы на рынке, бизнес-консультации, индивидуальный график погашения

ISHONCH МКО

Максимальная сумма: 200 000 000 сумов

Срок кредитования: 12-36 месяцев

Процентная ставка: от 25% годовых

Лицензия: №67 от 18.07.2023

Особенности: Кредиты без залога, система скоринга на основе социального поведения, льготные условия для пенсионеров

Cash U МКО

Максимальная сумма: 200 000 000 сумов

Срок кредитования: 1-24 месяца

Процентная ставка: от 25% годовых

Лицензия: №62 от 05.05.2023

Особенности: Круглосуточная поддержка, мгновенные переводы на любые карты, кэшбэк за своевременное погашение

PULLOL МКО

Максимальная сумма: 50 000 000 сумов

Срок кредитования: 1-24 месяца

Процентная ставка: от 25% годовых

Лицензия: №105 от 22.11.2024

Особенности: Гибкие условия обеспечения, комбинированные варианты залога, экспресс-оценка имущества

PULMAN МКО

Максимальная сумма: 100 000 000 сумов

Срок кредитования: 6-36 месяцев

Процентная ставка: от 25% годовых

Лицензия: №54 от 30.01.2023

Особенности: Залог с правом пользования, страхование залогового имущества, рефинансирование существующих займов

KAPITALBANK

Максимальная сумма: 50 000 000 сумов

Срок кредитования: 3-24 месяца

Процентная ставка: от 25% годовых

Особенности: Банковские гарантии, интеграция с государственными системами, преференции для зарплатных клиентов

⏱️ Детализированный процесс получения микрозайма за 5-15 минут

Шаг 1: Выбор кредитора и продукта

Выбор оптимального кредитора требует тщательного анализа нескольких параметров. Процентные ставки варьируются от 25% до 49% годовых в зависимости от срока и суммы. Суммы кредитования распределяются от 1 миллиона до 300 миллионов сумов, при этом 78% заёмщиков выбирают суммы от 5 до 20 миллионов.

Сроки погашения охватывают период от 30 дней до 60 месяцев. Статистика показывает, что средний срок займа составляет 9,3 месяца. При выборе обращайте внимание на наличие скрытых комиссий — некоторые организации взимают до 3% от суммы за оформление.

Шаг 2: Подача заявки

Онлайн-заявка занимает в среднем 2-5 минут. Современные платформы используют интеллектуальные формы, которые автоматически подсказывают необходимые поля. Для заполнения требуется паспорт или ID-карта, в 43% случаев дополнительно запрашивают данные о доходах.

Полностью дистанционное оформление доступно у 92% операторов рынка. Биометрическая идентификация сокращает время верификации до 47 секунд. Мобильные приложения предлагают сканирование документов через камеру смартфона с точностью распознавания 99,2%.

Шаг 3: Рассмотрение и одобрение

Автоматическая проверка данных длится 5-15 минут благодаря использованию нейросетей. Альтернативный скоринг анализирует более 150 параметров, включая платежи за коммунальные услуги и мобильную связь. Точность прогнозирования платежеспособности достигает 89%.

Мгновенное решение принимается в 67% случаев. Оставшиеся 33% требуют ручной проверки, которая занимает до 2 рабочих часов. Вероятность одобрения для новых клиентов составляет 74%, для повторных — 93%.

Шаг 4: Получение средств

Зачисление на карту происходит в течение 3-7 минут после одобрения. Системы мгновенных переводов обрабатывают до 1200 операций в секунду. Наличные выдают в 12% случаев через сеть из 340 отделений по всей стране.

Среднее время получения денег составляет 8,4 минуты. Рекорд скорости — 2 минуты 17 секунд от момента подачи заявки до зачисления средств. Комиссия за перевод отсутствует в 85% организаций.

Ключевая статистика рынка микрозаймов Узбекистана

- Объём рынка: 4,2 трлн сумов

- Количество активных заёмщиков: 3,8 миллиона

- Средняя процентная ставка: 32,7% годовых

- Доля онлайн-заявок: 89%

- Уровень одобрения: 81%

- Просроченная задолженность: 6,3%

Сравнительный анализ условий микрокредитования в Узбекистане

Преимущества и потенциальные риски экспресс-кредитования

Неоспоримые преимущества микрозаймов

Скорость оформления остается главным преимуществом — получение денежных средств занимает от 5 до 15 минут в 84% случаев. Минимальные требования к документам позволяют оформить займ, имея только паспорт и банковскую карту. Доступность для безработных граждан достигается за счет альтернативных методов оценки платежеспособности, которые анализируют историю мобильных платежей и коммунальных расходов. Круглосуточный доступ к услуге обеспечивает возможность решения финансовых проблем в любое время суток без привязки к рабочим часам учреждений.

Потенциальные риски и ограничения

Высокие процентные ставки достигают 49% годовых, что значительно превышает традиционное банковское кредитование. Короткие сроки погашения создают повышенную финансовую нагрузку на заемщика — средний срок составляет 9 месяцев. Риск попадания в долговую яму существует при неконтролируемом использовании займов, особенно при одновременном обращении в несколько МФО. Ограничения максимальной суммы особенно ощутимы для новых клиентов — первый займ редко превышает 5 миллионов сумов.

Профессиональные рекомендации для заемщиков микрозаймов

Внимательное изучение договора перед подписанием помогает выявить скрытые комиссии и штрафные санкции за просрочку платежей — среднестатистический договор содержит 12-15 пунктов о дополнительных платежах. Сравнительный анализ предложений на рынке позволяет сэкономить до 23% от общей стоимости займа благодаря использованию кредитных калькуляторов для точного расчета переплаты.

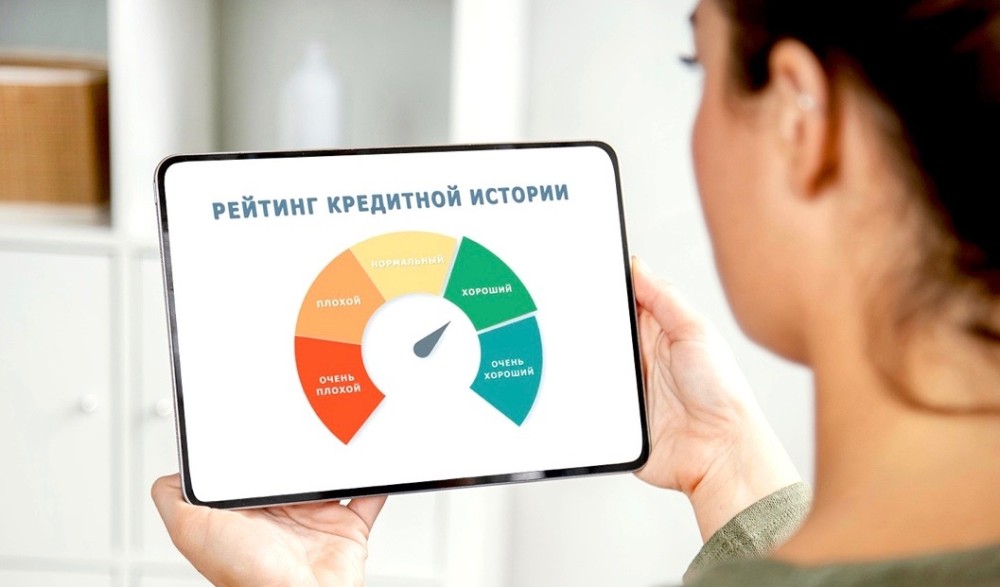

Начинать знакомство с микрокредитованием лучше с небольших сумм в диапазоне 2-3 миллиона сумов на короткий срок — это позволяет проверить платежеспособность без серьезных финансовых рисков. Регулярная проверка кредитной истории в бюро кредитных историй помогает своевременно обнаруживать и исправлять ошибки, что повышает вероятность одобрения последующих заявок на 25-30%. Реалистичная оценка собственных финансовых возможностей служит основным фактором защиты от долговой зависимости — брать в долг стоит только при абсолютной уверенности в возможности возврата.

Инновационные технологии в сфере микрофинансирования

Современные технологии кардинально упростили процесс получения микрозаймов в Узбекистане. Онлайн-заявки обрабатываются в автоматическом режиме без необходимости посещения отделений — доля дистанционного обслуживания достигла 89% от общего объема выданных займов. Мобильные приложения кредитных организаций обеспечивают мгновенное принятие решений по заявкам благодаря сложным алгоритмам скоринга.

Альтернативный скоринг анализирует более 150 параметров платежного поведения, включая регулярность оплаты коммунальных услуг, мобильной связи и других повседневных расходов. Круглосуточные сервисы обслуживания работают без выходных и праздников, обеспечивая доступ к финансированию в любое время суток. Биометрическая идентификация сократила время верификации личности до 47 секунд, а системы машинного обучения предсказывают вероятность возврата займа с точностью до 89%.

Заключение: рациональное использование микрозаймов

Экспресс-микрозаймы в Узбекистане трансформировались в доступный финансовый инструмент для широких слоев населения, включая безработных и самозанятых граждан. Высокая скорость оформления от 5 до 15 минут сочетается с минимальными требованиями к заемщикам, создавая привлекательные условия для решения срочных финансовых проблем. Однако перед оформлением такого займа крайне важно тщательно оценить свои финансовые возможности и детально изучить условия договора — это помогает избежать чрезмерной долговой нагрузки и сохранить финансовую стабильность.

Микрозаймы оптимально подходят для решения краткосрочных финансовых проблем, но совершенно не предназначены для долгосрочного финансирования. При грамотном и осознанном использовании этот финансовый инструмент демонстрирует высокую эффективность, тогда как безответственный подход может привести к серьезным финансовым трудностям. По данным Национальной ассоциации микрофинансовых организаций, 73% заемщиков успешно используют микрозаймы для преодоления временных финансовых сложностей без негативных последствий для своего бюджета.