Введение: Актуальность финансовой безопасности

Рынок микрофинансовых услуг в Узбекистане активно развивается, предлагая гражданам быстрые решения для получения денежных средств. Однако параллельно с легальными компаниями появляются мошеннические организации, использующие сложные схемы обмана заемщиков.

Столкновение с нелегальным кредитором грозит не только финансовыми потерями, но и:

- Кражей персональных данных

- Психологическим давлением

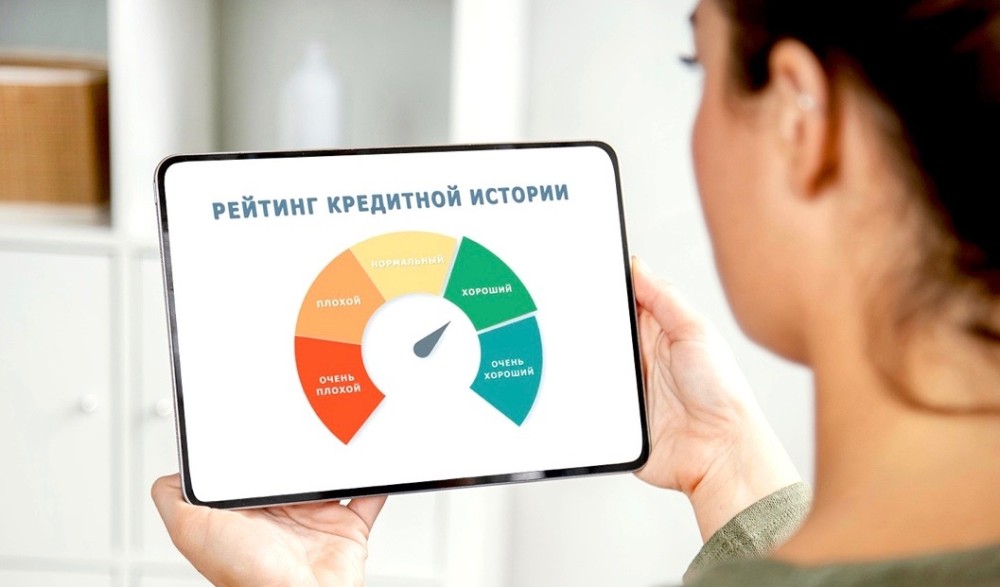

- Долгосрочными проблемами с кредитной историей

Мы подготовили детальный анализ современных методов работы аферистов и практические инструменты для проверки легитимности микрофинансовых организаций в Узбекистане, которые помогут вам принять взвешенное решение и сохранить финансовую безопасность.

🔍 Проверка легальности МФО через официальные реестры Узбекистана

Первым и самым важным шагом перед обращением в любую микрофинансовую организацию становится проверка ее присутствия в государственном реестре Центрального банка Республики Узбекистан. Этот официальный список содержит все компании, которые имеют законное право выдавать займы населению.

Проверить организацию можно через официальный сайт ЦБ РУз, где размещен актуальный перечень лицензированных МФО. Процедура проверки требует внимательности — недостаточно просто найти похожее название в списке.

Необходимо убедиться в полном совпадении всех реквизитов:

- Наименования организации

- Идентификационного номера (ИНН)

- Юридического адреса

- Номера лицензии

Мошенники часто используют названия, схожие до степени смешения с реально существующими легальными МФО, меняя всего одну букву или добавляя дополнительное слово. Центральный банк регулярно обновляет реестр и публикует предупреждения о компаниях, осуществляющих нелегальную деятельность.

Отсутствие организации в основном реестре является абсолютным показателем ее нелегальности и должно стать причиной для немедленного отказа от сотрудничества.

✅ Ключевые признаки легальных микрофинансовых организаций

| Критерий оценки |

Легальная МФО |

Мошенническая организация |

| Юридический адрес |

Реальный офис с вывеской, возможность личного посещения |

Виртуальный офис, отсутствие реального адреса, только онлайн-общение |

| Документооборот |

Официальный договор с печатью, подробные условия, квитанции |

Устные договоренности, сомнительные расписки, отсутствие документов |

| Процентные ставки |

Прозрачные ставки в рамках законодательных ограничений |

Скрытые комиссии, заниженные ставки для приманки, непрозрачные условия |

| Требования к заемщику |

Проверка кредитной истории, оценка платежеспособности |

Кредиты без проверок, мгновенное одобрение любых заявок |

Легальные МФО обязательно заключают письменный договор займа, где четко прописываются все условия:

- Сумма займа и процентная ставка

- График платежей

- Размер неустойки за просрочку

- Порядок досрочного погашения

Перед подписанием договора сотрудник компании обязан ознакомить вас со всеми условиями и ответить на вопросы. В договоре не должно быть пустых граф или незаполненных полей, которые можно заполнить позднее без вашего согласия.

После подписания вы имеете право получить копию договора на руки — отказ в предоставлении этого документа является серьезным нарушением. Легальные компании всегда выдают документы, подтверждающие получение денежных средств и погашение задолженности.

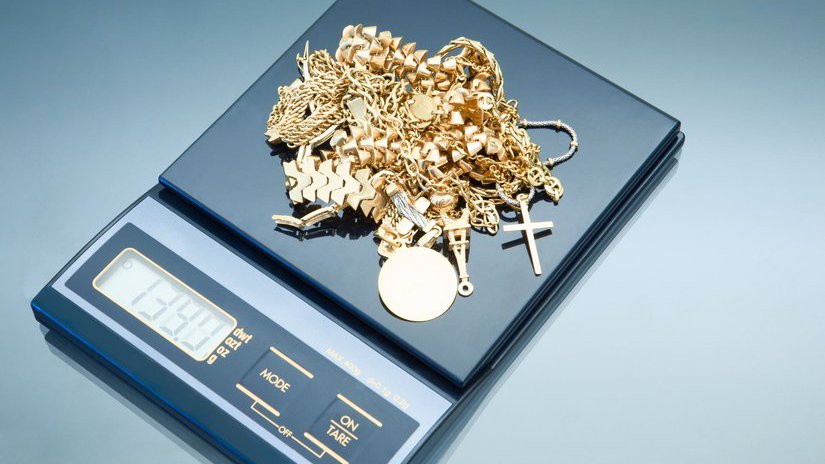

Если вы рассматриваете вариант с обеспечением, рекомендуем ознакомиться с предложениями займов под залог имущества от проверенных партнеров.

🚨 Типичные схемы мошенничества в сфере микрофинансирования

Мошенники в Узбекистане используют отработанные психологические приемы и финансовые схемы, чтобы ввести потенциальных клиентов в заблуждение и выманить у них деньги.

Одна из самых распространенных схем предполагает требование предоплаты под различными предлогами:

- Страховой депозит

- Комиссия за проверку кредитной истории

- Плата за срочный перевод денежных средств

- Специальная активационная плата за выпуск карты

Легальные МФО не берут предоплату за рассмотрение заявки или выдачу займа — все их комиссии включаются в общую стоимость займа и прописываются в договоре.

Особую опасность представляют предложения переоформить имущество в залог «на время действия договора». В отчаянной ситуации некоторые заемщики соглашаются на такие условия и в результате безвозвратно теряют свою собственность. Для безопасного оформления залоговых кредитов рекомендуем обращаться к проверенным партнерам, таким как компании, специализирующиеся на кредитах под залог имущества.

Активное предложение микрозаймов через социальные сети и мессенджеры, включая «Телеграм», в большинстве случаев исходит от мошенников. Легальные организации не занимаются массовой рассылкой случайных предложений о займах через социальные сети.

Отдельного внимания заслуживает схема с использованием персональных данных клиентов — получив ваши паспортные данные, мошенники могут оформить займы в других легальных МФО или сформировать базы данных для последующей продажи коллекторским агентствам.

⚖️ Законодательные ограничения и финансовые лимиты в Узбекистане

Деятельность легальных микрофинансовых организаций в Узбекистане строго регламентирована национальным законодательством, которое устанавливает четкие финансовые рамки и ограничения. Понимание этих нормативов позволяет сразу распознать мошенников, которые предлагают заведомо незаконные условия.

Легальные МФО обязаны указывать полную стоимость займа на первой странице договора перед таблицей с индивидуальными условиями. Этот параметр включает не только основные проценты, но и:

- Все сопутствующие комиссии

- Платежи за дополнительные услуги

- Размеры штрафов и пеней

Максимальный размер процентной ставки регулируется Центральным банком и не может превышать установленные лимиты.

На практике при первом обращении без залога клиенты обычно получают не более нескольких миллионов сумов. Предложения оформить крупный заем без проверки платежеспособности и кредитной истории почти всегда исходят от мошенников.

Легальные организации работают в рамках установленных законом лимитов и не могут предлагать условия, выходящие за эти рамки. Особенно важно обращать внимание на условия досрочного погашения — легальные МФО предоставляют такую возможность без дополнительных комиссий и штрафных санкций.

🛡️ Практические методы проверки МФО перед получением займа

Перед обращением в микрофинансовую организацию проведите комплексную проверку, которая займет немного времени, но позволит избежать серьезных проблем.

Начните с поиска отзывов о компании в интернете — обращайте внимание не только на официальный сайт, но и на независимые площадки, форумы, социальные сети. Реальные отзывы клиентов часто содержат ценную информацию о практике работы организации.

Проверьте историю компании — легальные МФО обычно работают на рынке не менее года и имеют устойчивую репутацию. Остерегайтесь компаний, которые созданы недавно, но уже предлагают исключительно выгодные условия.

Обязательно посетите офис компании лично — это позволит оценить профессиональный уровень сотрудников, условия работы и наличие необходимой документации.

Легальные организации располагаются в нормальных офисных помещениях с вывеской, имеют рабочие телефоны и электронную почту. Обратите внимание на поведение сотрудников — в легальных МФО вам не будут торопить с подписанием договора, настаивать на немедленном решении или скрывать какие-либо условия.

Профессиональные кредитные специалисты всегда готовы подробно объяснить все пункты договора и ответить на дополнительные вопросы.

Для самозанятых граждан особенно важно выбирать проверенные организации, такие как МФО, предлагающие специальные условия кредитования для самозанятых.

🏆 Проверенные партнеры микрофинансового рынка Узбекистана

Максимальная сумма: до 100 000 000 сумов

Срок кредитования: 3-24 месяца

Процентная ставка: от 25% годовых

Особенности: Гибкие условия для предпринимателей

Максимальная сумма: до 50 000 000 сумов

Срок кредитования: 1-18 месяцев

Процентная ставка: от 25% годовых

Особенности: Специализация на микрозаймах

Максимальная сумма: до 200 000 000 сумов

Срок кредитования: 6-36 месяцев

Процентная ставка: от 25% годовых

Особенности: Крупные суммы для бизнеса

Максимальная сумма: до 100 000 000 сумов

Срок кредитования: 3-24 месяца

Процентная ставка: от 25% годовых

Особенности: Доверительные условия

Максимальная сумма: до 50 000 000 сумов

Срок кредитования: 1-12 месяцев

Процентная ставка: от 25% годовых

Особенности: Мгновенные переводы

Максимальная сумма: до 30 000 000 сумов

Срок кредитования: 1-6 месяцев

Процентная ставка: от 25% годовых

Особенности: Краткосрочные займы

Максимальная сумма: до 80 000 000 сумов

Срок кредитования: 3-18 месяцев

Процентная ставка: от 25% годовых

Особенности: Сбалансированные условия

Максимальная сумма: до 200 000 000 сумов

Срок кредитования: 6-60 месяцев

Процентная ставка: от 25% годовых

Особенности: Банковские гарантии

🚓 Действия при столкновении с мошенническими МФО

Если вы обнаружили признаки мошеннической деятельности или уже стали жертвой нелегальных кредиторов, необходимо действовать быстро и грамотно.

При первых признаках мошенничества:

- Немедленно отказаться от дальнейшего взаимодействия

- Не передавать никаких персональных данных

- Сообщить о компании в Центральный банк РУз

Обнаружив компанию, которая выдает себя за МФО незаконно, обязательно сообщите об этом в Центральный банк Республики Узбекистан через официальные каналы связи.

Если вы уже успели передать мошенникам деньги или персональные данные, соберите всю возможную информацию о произошедшем:

- Скриншоты переписки

- Номера телефонов

- Копии документов

- Детали банковских операций

С этой информацией нужно обратиться в правоохранительные органы с заявлением о мошенничестве. Дополнительно можно подать жалобу в уполномоченные государственные органы, которые занимаются защитой прав потребителей финансовых услуг.

Если мошенники начали оказывать психологическое давление, угрожать или шантажировать, важно не поддаваться панике и фиксировать все факты нарушений:

- Записывать телефонные разговоры

- Сохранять скриншоты переписок

- Отмечать время и содержание угроз

Эти материалы станут доказательной базой для привлечения преступников к ответственности. Помните, что легальные взыскатели долгов обязаны действовать строго в рамках закона и не имеют права применять угрозы, оказывать психологическое давление или разглашать информацию о вашем долге третьим лицам.

Заключение: Финансовая безопасность как приоритет

Рынок микрофинансовых услуг в Узбекистане предлагает гражданам реальные возможности для решения финансовых проблем, но требует от заемщиков повышенной бдительности и финансовой грамотности.

Проверка легальности МФО через официальные реестры Центрального банка должна стать обязательным первым шагом перед получением любого займа. Мы рекомендуем обращаться только к проверенным партнерам, таким как представленные на нашем сайте организации, которые работают в строгом соответствии с законодательством Узбекистана.

Понимание ключевых признаков легальных организаций и типичных схем мошенничества позволяет эффективно защитить себя от финансовых потерь и других негативных последствий. Регулярное повышение финансовой грамотности и осознанное отношение к кредитным обязательствам служат надежной защитой от недобросовестных участников рынка.

Помните, что легальные микрофинансовые организации всегда готовы предоставить полную информацию о своих услугах и условиях сотрудничества. Ответственный подход к выбору МФО и внимательное изучение всех документов перед подписанием — это гарантия вашей финансовой безопасности и защита от мошеннических схем.